Beurzen blijven, vooral in de Verenigde Staten, euforisch gestemd.

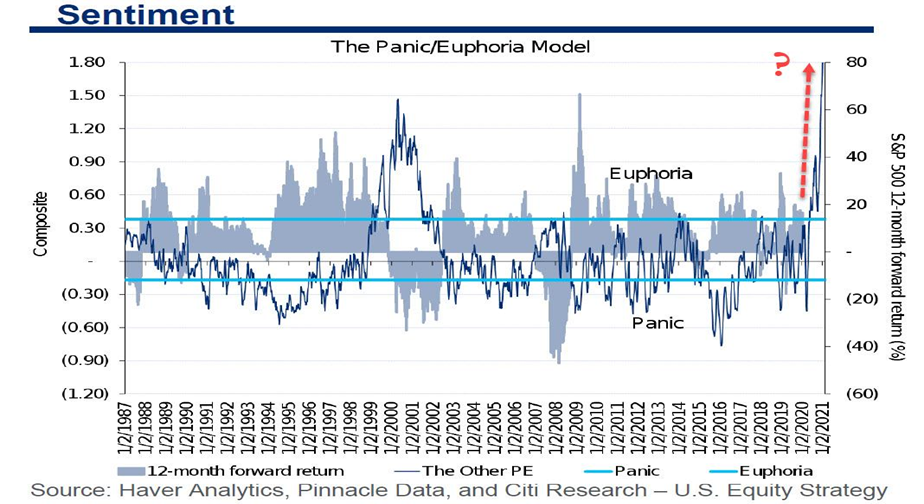

Sentimentsindicatoren wijzen erop dat aandelenmarkten in een fase van extreme euforie zitten.

Dit betekent niet dat een beurscrash aanstaande is, maar beleggers doen er verstandig aan om zekerheid in te bouwen, aldus beursexperts Michael Nabarro en Gökhan Erem.

ANALYSE – Beurskoersen in de Verenigde Staten staan op recordniveaus. Donald Trump is president af en Joe Biden officieel beëdigd als nieuwe president van de Verenigde Staten.

Meer geld? Een extra steunpakket van 1.900 miljard dollar zit in de pijplijn. Dan kan het bijna alleen nog maar tegenvallen zou je zeggen. Toch houdt de beurseuforie aan en neemt speculatie de overhand. Het sentiment blijft vooralsnog onveranderd, uitgesproken positief.

In de regel zijn sentimentsindicatoren secundair en blijven beurskoersen leidend. Echter, in extreme situaties waarschuwen dergelijke indicatoren voor de onderliggende gemoedstoestand van de belegger. Als zij buiten de grenzen van ratio handelen, is een waarschuwing op zijn plaats.

Oké, het zijn rare tijden, maar evengoed hebben nu we behoorlijke extremen bereikt. Dus rijst de vraag: hoelang kan dit nog zo doorgaan?

Laat Joe & Janet maar schuiven

Het was de week van de machtsoverdracht in de VS. De veiligheidsmaatregelen in de aanloop naar en tijdens de ceremonie bij het Capitool waren draconisch. Angst voor meer gewelddadige protesten voerde de spanning op.

Uiteindelijk kon Joe Biden gewoon (zonder publiek) het Witte Huis betreden. Vervolgens gaf hij een speech waarin hij aankondigde zo snel mogelijk met een omvangrijk steunpakket de coronapandemie te willen bestrijden en Amerikaanse bedrijven en huishoudens wil blijven steunen. Mooi, toch!

Ook Janet Yellen, de beoogde minister van Financiën, pleit voor volledige werkgelegenheid om “mensen te helpen die geen baan hebben en voedsel op tafel moeten krijgen.”

Met Yellen als Treasury Secretary en Jerome Powell aan het hoofd van de Federal Reserve staan de komende jaren in het teken van lage rentetarieven en genereuze overheidsuitgaven. Tweemaal mooi, dat weten we dan.

Beurs schaatst op dun ijs

Wij hebben al vaker gewezen op het feit dat het gebrek aan beleggingsalternatieven voor aandelen (TINA) en een tsunami aan dollars (en euro's) die in het financiële systeem worden gepompt tot exceptionele speculaties leidt.

Onderstaande grafiek laat ook duidelijk zien dat historisch gezien er nog nooit zoveel call opties zijn verhandeld in de Verenigde Staten, waarbij beleggers dus inzetten op verder stijgende koersen.

Die call opties leiden tot een versnelde opwaartse beweging in de vorm van zogenoemde “gamma squeezes” voor bepaalde populaire aandelen. Lees hiervoor onze eerdere bijdrage met een uitgebreide uitleg over dit fenomeen.

Het is een kwestie van de optieformules en marktmechanismen kennen en de grenzen van de zwaar gefinancierde partijen (lees speculanten) te doen oprekken. Daar hoort overdrijving en euforie zeker bij.

De onderstaande grafiek laat ook zien dat verschillende modellen aantonen dat de euforie en speculatie tot ongekende hoogten zijn gestegen.

Dit begint toch veel op een soort van een blow-off te lijken. Daar hoort bij dat zolang het aanhoudt, het steeds gekker wordt, maar dan ook in een keer over is. Zoals altijd zal er uiteindelijk een flinke tegenreactie komen.

Tussentijds is meeliften prima, maar neem wel gepaste defensieve maatregelen. Denk hierbij aan gekochte puts, turbo shorts of gebruik winststops onder je aandelen.

Dit betekent overigens niet dat de markt op het punt staat te crashen, maar de combinatie van bovenstaande indicatoren suggereert dat een correctie van 10 procent waarschijnlijk is in de komende weken. Of dat tot meer zal leiden zien we dan wel, maar vergeet de risico’s niet in tijden van La La Land op de financiële markten.

Daarbij is uiteraard niet gezegd dat de correctie vanaf huidige niveaus moet plaatsvinden. Sentimentsindicatoren schetsen hoe de omgevingsfactoren erbij staan; timing is een andere discipline. De boodschap is dat het ijs dun is en dat je niet te zwaar bepakt moet gaan schaatsen.

Zo zijn er meer signalen die de vorming van een grote top kunnen aangeven, zonder direct naar de beurskoersen zelf te kijken. Denk daarbij onder meer aan beursintroducties van bedrijven via 'lege beurshulzen', zogenoemde SPAC’s, waarmee nieuwe initiatieven in een euforische omgeving hun heil zoeken. Met onbeperkte liquiditeit is dat begrijpelijk, maar ook soms bedrieglijk. Daarover volgende week meer.

Momentum van stijgende koersen blijft sterk, bescherming inbouwen een must

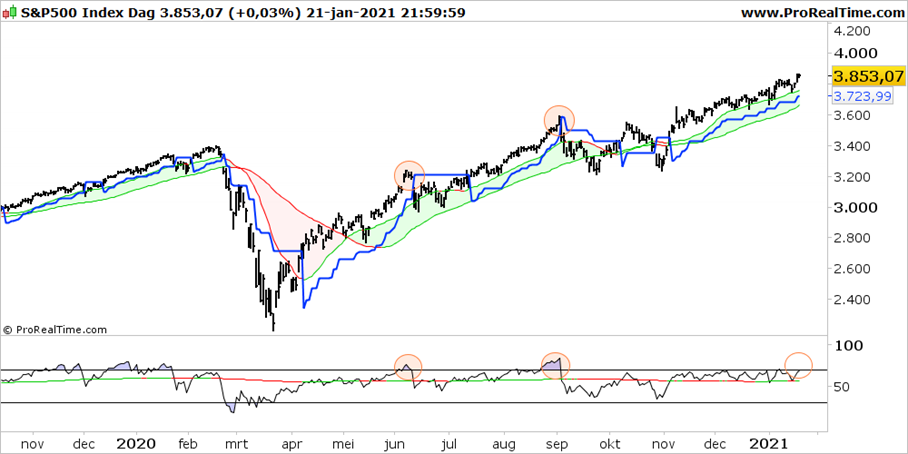

Tot slot de markt. Daar zien we dat de brede S&P 500-index rustig doorkabbelt. Technologie trekt daarbij wederom de kar. Dat is niet per se zo bij alle beursindices, omdat het hier en daar het een beetje trager loopt.

Evengoed, de S&P 500 is nog niet zo overspannen als ten tijde van de meest recente toppen en de daaropvolgende correcties. De cirkels vertellen het verhaal verder zelf. Samengevat: er zijn tekenen van overdrijving maar het momentum is nog steeds uiterst sterk.

Nog even ter verduidelijking, de indicatoren die je in deze grafiek ziet, zijn net als in november opwaarts gericht. Zolang dat het geval, is dat de weg van de minste weerstand. Zeker nu het “all time high’s” betreft.

Echter, wees gewaarschuwd door de extremen in sentimentsindicatoren. Wij denken dat bescherming inbouwen momenteel een “must” is voor beleggers.

Deze column is op geen enkele wijze bedoeld als individueel advies tot het doen van beleggingen.

Michael Nabarro, Chartered Market Technician (CMT), is onafhankelijk beleggingsspecialist. Sinds 1989 is hij nauw betrokken bij het adviseren van particuliere en professionele relaties met een actieve beleggingsstijl.

Gökhan Erem, ook CMT, is sinds 1995 werkzaam in de financiële sector. Tot 2008 bij instituten en daarna voor eigen rekening bij LeoMont, waar hij zakelijke en particuliere klanten begeleidt.